山口大学国際総合科学部 教授 阿部新

1.はじめに

周知のとおり、2023年7月に発表されたEU(欧州連合)のELV(使用済自動車)規則案において、新車への再生プラスチックの利用目標が設定されている。また、阿部(2024)で見たように、ELV規則案ではプラスチックのみならず、アルミニウムや鉄などでも再生資源を新車に利用することが検討され、見送られていたこともわかった。EUではエコデザイン規則が2024年7月に施行され、そこでも再生資源の利用が求められている。廃棄物の削減のみならず、脱炭素や経済安全保障といった様々な背景から再生資源を利用する価値が高まっている。日本で使用済みペットボトルの争奪戦が起きているのは報道でも確認できるだろう。

一方、新興国・途上国において経済成長により自国内で廃棄が増大している。再生資源を原材料として利用するために輸入してきたわけだが、自国内で調達することができれば、輸入が減少する可能性はある。もちろん、自国内でも回収の負担があることから、必ずしも自国の回収が有利とは限らない。果たして輸入が減っているかどうかである。

貿易統計においては、多くの再生資源の品目番号は世界共通の6桁のHSコードで設定されている。そのため、国連の貿易統計のデータベースであるUN Comtradeを用いて、世界の再生資源貿易の状況を把握することができる。筆者はこれまで再生資源貿易の構造について十分に把握できていなかった。本稿は初歩的な取り組みになるが、日本の貿易統計のほか、UN Comtradeを用いて、アルミニウムと銅に焦点を当てて再生資源の貿易構造を整理することとしたい。

2.アルミニウムのくず

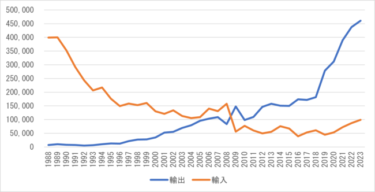

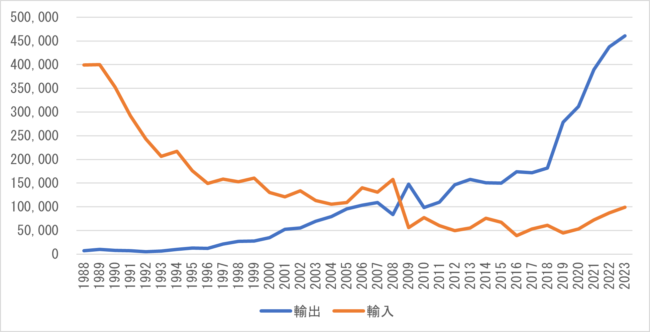

アルミニウムにおいて再生資源を示す品目のHSコード(6桁)は760200であり、日本では「アルミニウムのくず」と表記されている。日本の財務省貿易統計のホームページでは、1988年からアルミニウムのくずのデータが示されている。図1は、これを用いて輸出、輸入の両側面から1988年以降のアルミニウムのくずの貿易量の推移を集計したものである。

これを見ると、日本は2008年まではアルミニウムのくずの輸入量が輸出量を上回っており、それが2009年に逆転していることがわかる。輸出量は年とともに増加し、1988年に1万トンを下回っていたものが、直近の2023年は46万トンにもなっている。特に2019年以降は急激に増加している。対照的に、輸入量は年とともに減少し、1988年に40万トンだったものが、近年はその8分の1の5万トンまで落ち込んでいる。ただし、直近は輸入量も増加傾向にあり、2023年は10万トン程度になっている。

図 1 日本におけるアルミニウムのくずの貿易量の推移(単位:トン)

出典:財務省貿易統計により筆者集計

1988年から2023年までの合計で日本のアルミニウムのくずの最大の輸入元はアメリカであり、そのシェアは39%となっている。それに続くのがオーストラリア、イギリス、サウジアラビア、台湾だが、そのシェアはそれぞれ7%、5%、5%、5%であり、アメリカと比べると規模は小さい。直近の2023年は、アメリカのシェアが高い構造は変わっていないが(シェア:41%)、それに続く台湾は19%のシェアである。さらにはメキシコ(7%)、韓国(5%)、カナダ(4%)が上位にあり、相手国はやや変わっている。

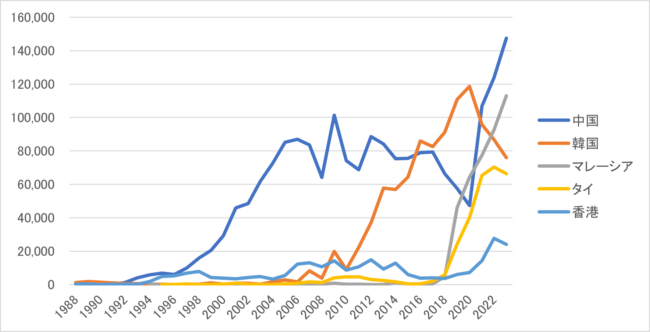

輸出においては、1988年から2023年の合計では、中国が最大の仕向地であり、全体の46%を占める。それに韓国(25%)、マレーシア(10%)が続いており、これら3か国で全体の80%を占めている。さらに、タイ(7%)、香港(6%)が続いており、上位5か国・地域で96%のシェアになる。これらにベトナム(2%)、台湾(1%)、インド(1%)、フィリピン(1%)、インドネシア(0.4%)が続く。

図2はこれら輸出国・地域のうち上位5か国・地域向けの輸出量の推移を示している。これを見ると、2010年頃までは日本のアルミニウムくずの仕向地は中国がほぼ独占していたことがわかる。その後、2011年頃から韓国向けが急激に増加し、2019年にマレーシア、タイなどが増加している。直近の2023年の中国のシェアは32%であるのに対して、マレーシア、タイのシェアは25%、14%である。東南アジア全体では1988年から2023年までの合計で20%のシェアになるが、直近の2023年は44%となっている。アルミニウムのくずの貿易において、日本は純輸入国から純輸出国に転換したと同時に仕向地が多様化していることがわかる。

中国向けの変化を見ると、1997年に1万トン程度だったものが、2005年には8万トンを超える水準に急増した。その後、2017年まで8万トン前後で推移していたが、2018年から2020年にかけて減少し、5万トンを下回るほどになった。2021年は増加に転じ、10万トンを超え、直近の2023年は過去最高の15万トンほどになっている。これに対して、韓国向けは2011年頃から急増した後、2016年から2020年までは中国を抜いて最大の仕向地となった。マレーシアやタイなど東南アジア向けが増え、中国も増加に転じた中で、直近の韓国向けは減少し、マレーシアよりも下回る水準となっている。

図 2 日本におけるアルミニウムのくずの輸出量の推移(主要仕向地別、単位:トン)

出典:財務省貿易統計により筆者集計

注:「主要仕向地」は1988年から2023年の合計の上位5か国・地域

3.銅のくず

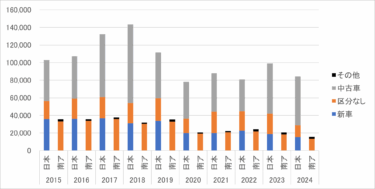

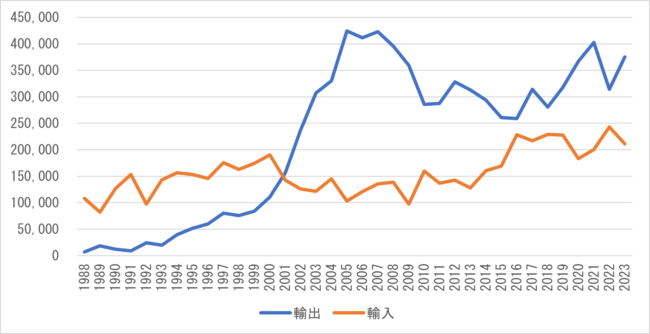

次に銅のくず(HSコード:740400)について見てみる。図3は、図1と同様に銅のくずについて1988年からの輸入量、輸出量の推移を見たものである。これを見ると、アルミニウムのくずと同じように過去35年の間に日本は純輸入国から純輸出国に転じていることがわかる。ただし、そのタイミングはアルミニウムよりも10年ほど早く、2001年の時点で輸出が輸入を上回っている。また、アルミニウムのように輸入が減少するとともに輸出が増大したということではなく、輸入が横ばいまたは微増の中で輸出が増加している。また、輸出は1990年代後半から2000年代半ばにかけて急激に増加している。具体的には1996年に6万トンだったものが、10年後の2005年には42万トンになっている。

その後、輸出は2007年以降に減少し、2016年は26万トン程度となっている。さらにその後は多少の変動がありつつも増加し、直近の2023年は37万トン程度である。輸入についても1988年から2015年まで10万トンから20万トンの水準で横ばいだったが、2016年以降は20万トン前後に増加している。直近で輸入が増加傾向となっている点はアルミニウムと同様の傾向と言える。

図 3 日本における銅のくずの貿易量の推移(単位:トン)

出典:財務省貿易統計により筆者集計

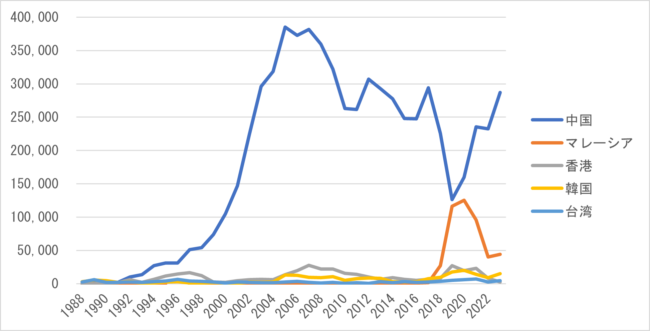

輸出について仕向地別に見ると銅の場合はアルミニウム以上に中国向けが多い。1988年から2023年の合計では中国向けが83%を占める。それに続くのがマレーシア、香港、韓国、台湾であり、それらのシェアは6%、5%、3%、1%でしかない。

図4はこの5か国・地域向けの銅のくずの輸出量の推移を示している。これを見ると、中国向けが圧倒していることは図を見てもわかる。その数量は全体と同様に1990年代末頃から急増し、1998年(5万トン程度)から2003年(30万トン程度)のわずか5年間で6倍にも拡大している。その後、2007年の38万トンをピークとしてしばらくは20万台後半で推移していたが、2018年に23万トン、2019年に13万トンと立て続けに大きく減少している。この動きとともに、マレーシア向けが急増しており、2019年、2020年にはマレーシア向けは中国向けの数量に迫るほどの数量になっている。

しかし、マレーシア以外のさらなる輸出先は観察されない。この点はアルミニウムとは異なっている。また、その後のマレーシア向けは大きく減少し、同時に元に戻るかのように中国向けが増加している。直近の2023年は2017年までの構造に近いものとなっている。これらを見ると、中国依存の構造から脱却し、仕向地が多様化したことはしたが、増えた選択肢はマレーシアのみであり、しかも一時的なものだったと言える。これらの点はアルミニウムとは異なる構造である。

一方で、日本の銅のくずの輸入についてその輸入元を見てみると、1988年から2023年の合計ではアルミニウムと同じくアメリカが最大の輸入元となっている。ただし、そのシェアは18%であり、アルミニウムほどにアメリカに依存した構造とはなっていない。アメリカに続くのが、タイ(10%)、シンガポール(10%)、フィリピン(9%)、マレーシア(9%)であり、この点でもアルミニウムとは事情が異なる。なお、近年(2013年~2018年、2020年~2023年)で最大の輸入元はアメリカではなく、タイである。

図 4 日本における銅のくずの輸出量の推移(主要仕向地別、単位:トン)

出典:財務省貿易統計により筆者集計

注:「主要仕向地」は1988年から2023年の合計の上位5か国・地域

4.世界におけるアルミニウムの再生資源貿易

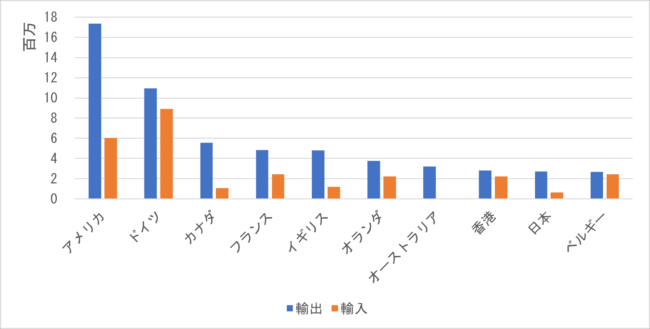

上記のような日本のアルミニウム、銅のくずの輸出規模は、世界ではどの程度の位置づけなのだろうか。図5は、まずアルミニウムのくずについて、UN Comtradeを用いて、直近10年間(2014年~2023年)の輸出量の合計の多い主要国・地域順に並べたものである。これを見ると、日本は9番目に位置しており、他にも多くの国・地域がアルミニウムのくずを輸出していることがわかる。最大の輸出国はアメリカであり、日本の6倍超の1736万トンである。また、ドイツやフランス、イギリス、オランダ、ベルギーなど欧州各国が上位にいる。

図5では、これらの国・地域について輸入量も併せて示している。これを見ると、全ての国・地域で輸出が超過しているが、その超過の程度は異なる。日本は輸入の4.1倍の数量を輸出しているが、アメリカは2.9倍であり、輸入も相応に多い。アメリカよりも輸入量が多いのはドイツであり、輸出量は輸入量の1.2倍程度と低い。この点はベルギー(1.1倍)も同様であり、輸出も多いが輸入も多いという構造である。

図 5 主要輸出国・地域におけるアルミニウムのくずの貿易量(2014年~2023年の合計、単位:トン)

出典:UN Comtradeより集計

注:「主要輸出国・地域」は2014年~2023年の合計の上位10か国・地域

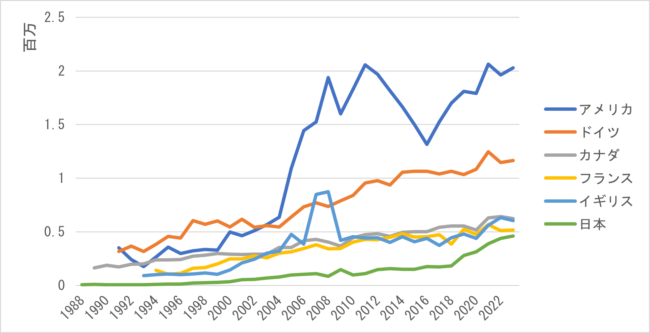

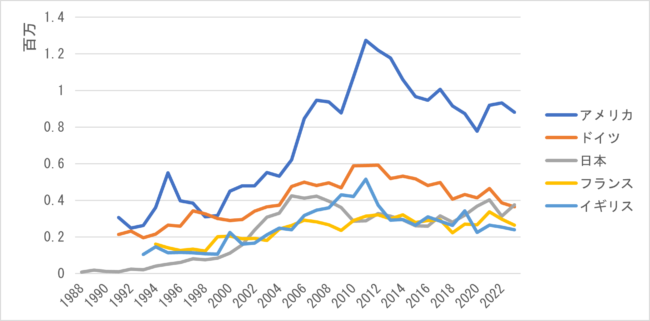

図6は図5の10か国のうち、上位5か国と日本を加えた6か国の輸出量の推移を示す。これを見ると、アメリカは2012年から2016年まで大きく減少していたが、その後増加傾向に転じていることがわかる。他の国も緩やかだが、増加傾向となっており、全体的に輸出が拡大している様子が窺える。

図 6 主要輸出国におけるアルミニウムのくずの貿易量の推移(単位:トン)

出典:UN Comtradeより集計

注:「主要輸出国」は2014年~2023年の合計の上位5か国と日本

一方、輸入についてはどうだろうか。同じくUN Comtradeを用いて各国・地域の世界からのアルミニウムのくずの輸入量を算出してみると、日本の輸出先でも示されたように中国が最も多いことがわかる。その直近10年間(2014年~2023年)の輸入量の合計は1629万トンであり、アメリカの輸出規模に匹敵するほどの量の輸入をしている。ただし、中国は他国を圧倒しているわけではない。アルミニウムのくずの輸入国の2位はインドになるが、同国の10年間の輸入量は1285万トンである。しかも2020年から2023年までの輸入量は、全ての年でインドが中国を上回り、世界最大の輸入国となっている。これらの国に続くのは、ドイツ、韓国、アメリカであり、それぞれ10年間の輸入量は893万トン、872万トン(注)、602万トンとなっている(注:韓国の2023年の輸入実績が確認できなかったため、2022年の数値を用いて算出した)。その他、イタリア、マレーシア、オーストリア、ベルギー、フランスが続いており、欧州諸国が主要輸入国に多く含まれている。

図7はこれらアルミニウムのくずの主要輸入国(2020年~2023年の輸入量上位5か国)について、輸入量の推移を示したものである。これを見ると、日本の輸出先でも似た動きがあったように(図2)、中国の輸入量が2000年初頭から急激に増加している。2001年に37万トンだったものが、2010年に285万トンにまで拡大している。その後は、大きく減少し、2020年は82万トンにまでなっているが、直近は再び増加傾向にある。

これに対してインドは増加傾向が続いており、先に示したように2020年からは中国を抜いて、世界最大のアルミニウムのくずの輸入国になっている。ドイツ、韓国、アメリカも増加傾向にあると言える。

図 7 主要輸入国におけるアルミニウムのくずの輸入量の推移(単位:百万トン)

出典:UN Comtradeより集計

注:「主要輸入国」は2014年~2023年の合計の上位5か国・地域

5.世界における銅の再生資源貿易

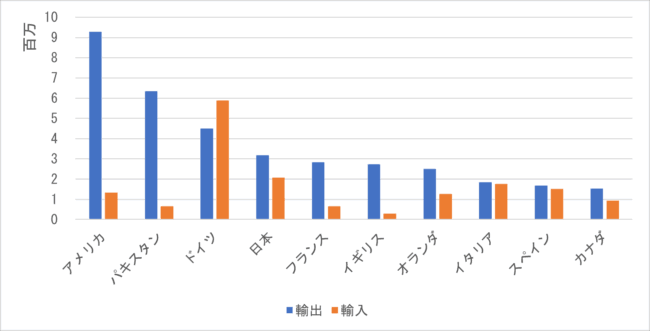

図8は、図5と同様にUN Comtradeを用いて銅のくずの輸出量を主要輸出国別に示したものである。同じく対象期間は2014年から2023年の10年間の合計である。まず、輸出国に欧米諸国が多い中、パキスタンが多い点に気を付ける必要がある。データをよく見てみると、パキスタンは2014年に446万トン、2015年に120万トンの銅のくずを輸出したが、その後は4万トン(2016年)、59万トン(2017年)、2万トン(2018年)、7千トン(2019年)と大幅に少ない。また、金額を重量で割った単価は、2014年、2015年、2017年は1キロあたり0.02、0.06、0.15USドルとかなり低い金額となっている。そのため、図8におけるパキスタンからの輸出量は過剰に集計されている可能性は否めない。

そのような中、銅のくずの輸出においてもアメリカが最大の輸出国となっている。パキスタンを対象外とすると日本は3番目の規模であり、アルミニウムよりも輸出国の上位にいる。他国についてはアルミニウムと同様にドイツほか欧州各国が上位にいる。

図8の輸入を見ると、まず目につくのがドイツである。対象期間ではパキスタンを除くとドイツは世界第2位の銅のくずの輸出国であるが、輸出よりも輸入のほうが多く、純輸入国になる。他の国は輸出のほうが多いが、国によって超過の程度が異なるのはアルミニウムと同様である。アルミニウムの場合は、日本では輸出が輸入を大きく上回っていたが、銅の場合はイタリアやスペイン、カナダと同様に輸出の超過の程度は小さい。

図 8 主要輸出国・地域における銅のくずの貿易量(2014年~2023年の合計、単位:トン)

出典:UN Comtradeより集計

注:「主要輸出国・地域」は2014年~2023年の合計の上位10か国・地域

図9はパキスタンを除く輸出国の上位5か国について時系列的な推移を示している。最大の輸出国であるアメリカは2000年代半ばから輸出を急激に増加させ、2位のドイツを引き離している。具体的に2005年に62万トンだったアメリカの輸出は2012年に122万トンにもなっており、ドイツ(60万トン)の2倍を超えている。

ただし、アメリカの輸出のピークは2012年であり、その後は減少している。直近の2023年は88万トンであり、減少しているとはいえ、最大の輸出国という地位は変わらない。他の国も近年は減少傾向となっている。アルミニウムの輸出は増加傾向だったが、銅はそれとは反対の方向で動いている。そのような中で直近の2023年は日本がアメリカに次いで2番目の輸出国となっている。

図 9 主要輸出国における銅のくずの貿易量の推移(単位:トン)

出典:UN Comtradeより集計

注:「主要輸出国」は2014年~2023年の合計の上位5か国

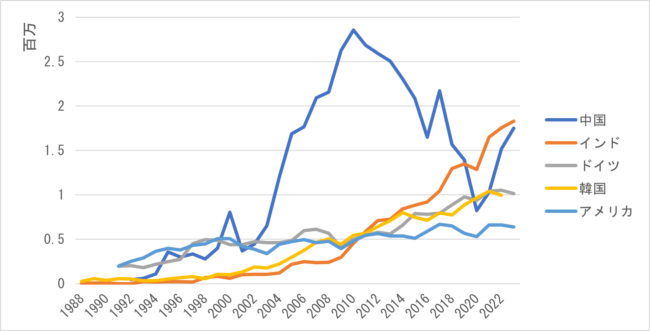

銅のくずの輸入について、2014年から2023年の10年間の合計を見ると、第3節で見た日本の事情と同じでやはり中国が最大の輸入国である。それに続くのは、ドイツ、韓国、ベルギー、インドであり、日本の輸出先とやや異なっている。日本は、インドの次の6番目に多く、世界における主要な輸入国でもある。

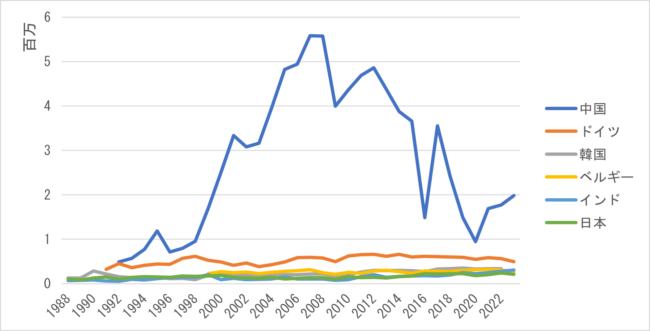

図10は、これら6か国の銅のくずの輸入量について年別の推移を見たものである。これを見ると中国の輸入量は、2008年の558万トンをピークに下降し、2020年には94万トンにまでなっている。直近の2023年は199万トンに盛り返しているが、これがどこまで続くかである。一方で、中国の縮小とともに他の国が増えているかというとその気配はない。これはアルミニウムとは異なった動きである。

図 10 主要輸入国における銅のくずの輸入量の推移(単位:百万トン)

出典:UN Comtradeより集計

注:「主要輸入国」は2014年~2023年の合計の上位6か国・地域

6.まとめ

本稿では、アルミニウムと銅のくずについて、貿易統計を用いて1988年から2023年までの35年間の推移を見た。そこでは、日本がこの期間のうちに再生資源の純輸入国から純輸出国に転換していったことが示されている。今回は鉄については提示していないが、鉄のくずや古紙においても同様の動きがある。鉄はさらに時期が早く、1990年代初頭に転換の動きが起きている。古紙も1990年代後半である。

一方で、日本におけるプラスチックやゴムのくずは今回の限りでは似たような動きはない。プラスチックのくずは輸出入ともにほぼ実績がない中、1990年代後半から2000年代に輸出のみが増大している。ゴムのくずも2000年頃に輸出のみが急増したが、2000年代後半にまもなく元の状態に戻り、同時に輸入が増大する形となっている。1988年よりも前のデータを加えるなどしてそれらの構造を丁寧に見る必要がある。

また、同じHSコード6桁のアルミニウムのくず、銅のくずであっても細分化すると由来する製品などで品目が異なることもある。そのため、全体で輸出が輸入を超過したとしても、ある品目の輸入が減って、別の品目の輸出が増えたという構造の可能性もある。これについてもさらなる課題である。

近年、サーキュラーエコノミーが推進される中で、再生資源の価値が高まっている。脱炭素の観点から再生資源においても狭域の資源循環が望ましいと判断されることは想定される。今回見たようにグローバルな資源循環の構造が観察され、一部で拡大する動きはあるが、それが今後どうなるかである。

今回の整理の限りでは、アメリカが世界最大の輸出国で、中国が世界最大の輸入国という単純な見方はできる。近年、中国が再生資源の輸入を制限するようになったことは知られているが、それは再生資源の質のみならず、量においても輸入を必要としないようになったかである。中国は、その人口規模から自国内で発生する使用済み製品の量は膨大であることは想定される。日本のように経済の発展段階に応じて再生資源を輸出し、輸入を上回るほどになるかどうかだが、今回の限りではそこまで観察されなかった。この点は今後も注目していきたい。

参考文献

阿部新(2024)「欧州使用済自動車規則案の経済学的な視点:目標値の設定を中心に」『速報自動車リサイクル』(107),pp.72-82